Novo recurso do Mercado Livre permite que o presenteado troque o item sem envolver o comprador. Veja como funciona o vale-troca

Lorem ipsum dolor sit amet, consectetur adipiscing elit, sed do eiusmod tempor incididunt ut labore et dolore magna aliqua. Ut enim ad minim veniam, quis nostrud exercitation ullamco laboris nisi ut aliquip ex ea commodo consequat. Duis aute irure dolor in reprehenderit in voluptate velit esse cillum dolore eu fugiat nulla pariatur.

Block quote

Ordered list

Unordered list

Bold text

Emphasis

Superscript

Subscript

Este artigo é para microempreendedores individuais (MEI), micro e pequenas empresas, contadores e gestores que foram notificados pela Receita Federal sobre pendências no Simples Nacional que ocorrerá no dia 31 de dezembro de 2025.

As empresas notificadas têm até o fim de dezembro para regularizar e evitar a exclusão. Depois disso, possuem até 31 de janeiro de 2026 para regularizar a situação e pedir o reenquadramento.

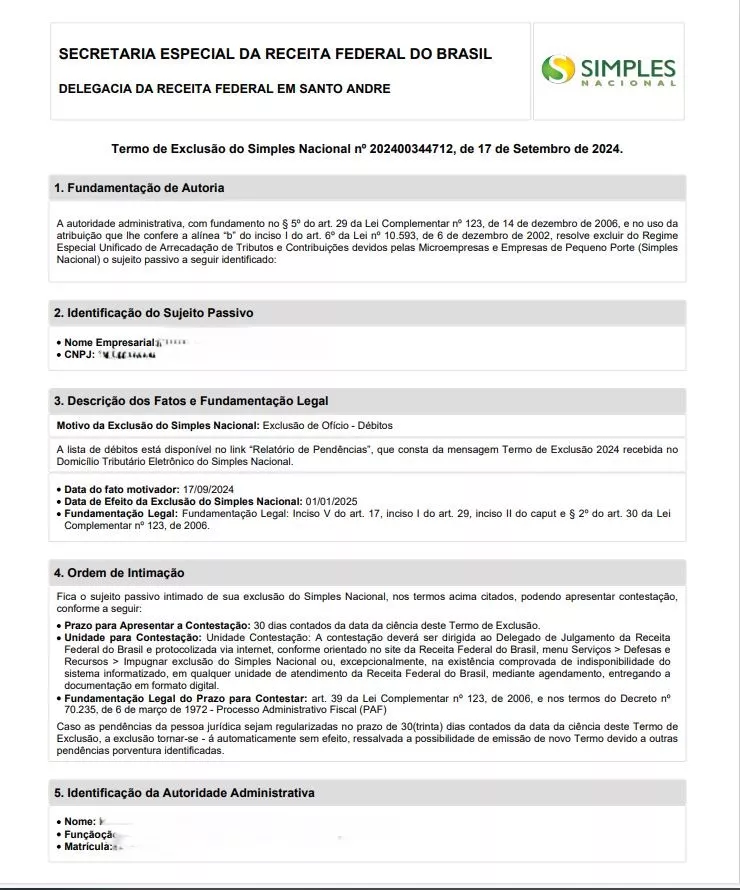

A exclusão do Simples Nacional acontece após o envio do Termo de Exclusão, um comunicado oficial emitido pela Receita Federal às empresas optantes pelo regime que apresentam alguma irregularidade fiscal ou cadastral.

Esse documento pode ser consultado no Domicílio Tributário Eletrônico do Simples Nacional (DTE-SN) ou no Portal e-CAC, contendo todos os detalhes sobre as pendências identificadas pelo Fisco.

Na maioria das vezes, o motivo da notificação está ligado a dívidas pendentes com a Receita Federal ou com a Procuradoria-Geral da Fazenda Nacional. Nesses casos, a empresa ainda tem a oportunidade de regularizar a situação dentro do prazo estabelecido, seja quitando o débito à vista ou optando por um parcelamento — o que evita a saída do regime.

Por outro lado, algumas situações não oferecem essa chance de correção prévia. Se a exclusão for motivada por fatores como realização de atividades não permitidas no regime, participação de pessoa jurídica no quadro societário, ou excesso de faturamento além do limite legal, o desenquadramento pode ocorrer de forma automática e imediata, sem notificação prévia ou tempo para ajustes.

Em resumo: se você recebeu um Termo de Exclusão no DTE-SN, ainda é possível resolver o problema. Mas, em alguns cenários, a exclusão acontece diretamente, sem aviso, tornando o acompanhamento constante e a regularidade fiscal ainda mais essenciais.

Veja a seguir um exemplo de como esse documento é apresentado no sistema:

A exclusão pode ocorrer por diversas situações — e nem sempre é óbvia para o empreendedor. As mais comuns são:

Se a empresa possui débitos com a Receita Federal, com a Procuradoria‑Geral da Fazenda Nacional (PGFN) ou com as Fazendas Estaduais/Municipais, ela será excluída dia 31 de dezembro e só será reenquadrada se regularizar até 31 de janeiro de 2026.

O Simples Nacional impõe limites de faturamento:

Se o faturamento acumulado nos últimos 12 meses ultrapassar esse teto e não houver opção por outro regime tributário dentro do prazo, a exclusão será aplicada.

A lei do Simples Nacional veda que sócios sejam pessoas jurídicas em determinados casos. Isso significa que, se a empresa tem outro CNPJ como sócio (ex.: holding, outra empresa), isso pode invalidar a condição de enquadramento no regime.

Essa é uma violação específica porque o Simples foi criado para beneficiar pessoas físicas empreendedoras ou sociedades simples, e não estruturas empresariais complexas com sócios corporativos.

Algumas atividades não são permitidas no Simples Nacional, tais como:

Se a sua empresa executar uma atividade vedada sem o devido enquadramento, ela será excluída.

Erros no CNPJ, dados desatualizados ou documentos incompletos podem resultar em exclusão.

Exemplo: endereço divergente entre o CNPJ e o cadastro na Junta Comercial; sócios com inconsistências; cadastro inativo, entre outros.

O Simples exige entrega de declarações como:

A não entrega dessas obrigações pode desencadear processo automático de exclusão.

A exclusão do regime acarreta diversas consequências imediatas e de longo prazo:

Ao ser excluída do Simples, a empresa deve definir qual será o novo regime a ser seguido, junto com a tributação a ser paga: se do Lucro Presumido ou Lucro Real.

Essa decisão pode ser feita pela própria empresa ou pelo contador. Caso não escolha nenhum regime, a empresa é inativada posteriormente.

Com a exclusão, a rotina fiscal e contábil se torna muito mais complexa:

Isso implica um aumento nos custos com a contabilidade, que deve te indicar as melhores estratégias no novo regime.

Sem o Simples, a empresa precisa cumprir várias obrigações que antes não eram exigidas ou eram simplificadas, por exemplo:

Com a exclusão do Simples, a empresa pode ficar sem emitir notas fiscais e deve se atentar ao fluxo de caixa.

Se sua empresa está na lista de pendências e recebeu aviso da Receita, siga estes passos:

Utilize certificado digital ou código de acesso para verificar débitos federais que possam impedir a renovação do Simples.

Você pode:

Atualize endereço, sócios, atividades e demais campos no CNPJ e Junta Comercial.

PGDAS‑D / DEFIS / outros documentos obrigatórios devem estar apresentados.

A MisterCont te ajuda a consultar sua situação fiscal, puxar seus débitos, regularizar e pedir o reenquadramento até fim de janeiro de 2026.

Fale com o nosso time, clicando AQUI.

Novo recurso do Mercado Livre permite que o presenteado troque o item sem envolver o comprador. Veja como funciona o vale-troca

E-commerce movimenta R$ 4,76 bi na Black Friday 2025, alta de 11,2%. TVs, smartphones e geladeiras lideram. Veja os destaques!

Operação conjunta da Anatel e Receita Federal apreende 4.226 produtos irregulares em centros de Amazon, Shopee e Mercado Livre